El euríbor supera el 4% en tasa diaria por primera vez desde noviembre de 2008: así te afecta

El euríbor a doce meses, el indicador más usado en España para calcular las hipotecas, ha alcanzado este viernes una tasa diaria del 4,020 %

El euríbor en tasa diaria supera por primera vez el 4% desde el 26 de noviembre de 2008

El BCE vuelve a subir los tipos de interés: cómo afecta a hipotecas y depósitos

El euríbor a doce meses, el indicador más usado en España para calcular las hipotecas, ha alcanzado este viernes una tasa diaria del 4,020 %, y supera por primera vez este nivel desde el 26 de noviembre de 2008. Según los datos de mercado recogidos por EFE, tras alcanzar esta tasa diaria, la media mensual, que es la que sirve para calcular las cuotas de las hipotecas variables, alcanza en junio el 3,929 %.

Si ya había miedo a hipotecarse, ahora habrá más. Los españoles miran a los bonos y el tesoro como refugio del dinero. Optar a una vivienda con unos salarios que siguen por debajo de la UE sigue siendo una misión imposible. El Gobierno ha intentado paliar la situación con una ley de vivienda que no ha sido aplaudida de forma unánime por los expertos, fundamentalmente por las nuevas exigencias a los propietarios que quieren alquilar, lo que para muchos restringe la oferta. Por otro lado Facua denuncia los trucos de las inmobiliarias para saltarse la ley de vivienda. La construcción de vivienda pública barata sigue siendo el gran reto. Y ahí España sigue muy por debajo también de Europa.

MÁS

El Banco Central Europeo sube los tipos de interés un cuarto de punto

El euríbor ha superado ese 4 % en tasa diaria después de que en el día de ayer, el Banco Central Europeo (BCE) subiera sus tipos de interés un cuarto de punto, hasta el 4 %, el nivel más alto desde junio de 2000, porque prevé que la inflación "siga siendo demasiado alta durante demasiado tiempo". Asimismo, la presidenta del BCE, Christine Lagarde, ve "probable" que la institución vuelva a subir los tipos de interés en julio.

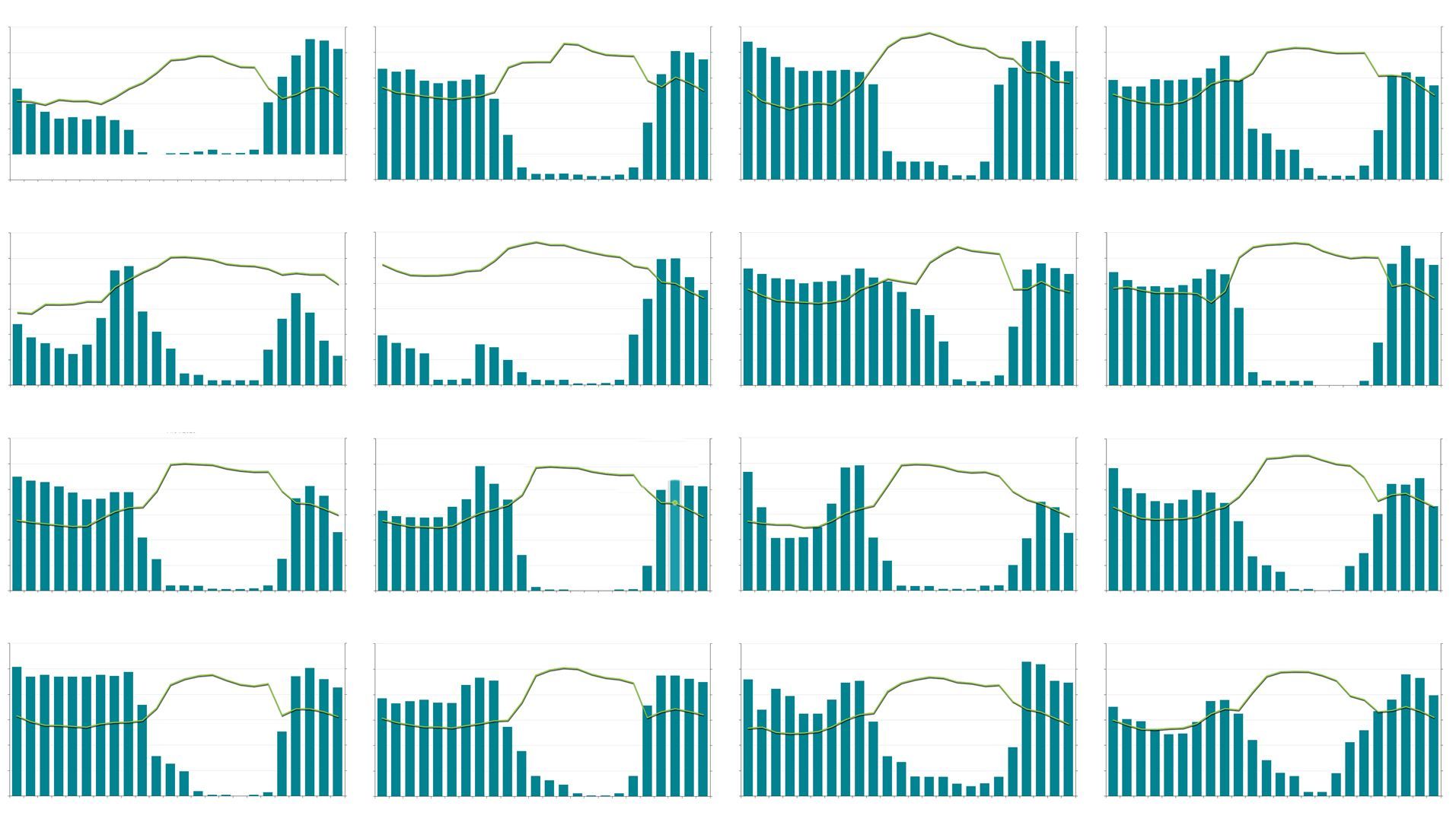

El euríbor cerró mayo con una tasa media del 3,862 %, un nuevo máximo desde 2008 y, aunque ralentizó su escalada respecto a meses previos, volvió a encarecer las cuotas de estos créditos.

La tasa media del euríbor de mayo fue ligeramente superior a la de abril (3,757 %), en concreto, 105 puntos básicos más, frente a los 110 que creció en el mes previo, o los 113 puntos básicos de incremento que experimentó en marzo.

El impacto en la hipoteca: dónde nos cuesta más

El encarecimiento de la financiación ha hecho que la cuota hipotecaria haya crecido un 46% desde el año 2019, según señala un estudio realizado por Idealista, que también detalla que los ahorros necesarios para la entrada de una hipoteca se han incrementado un 21%, hasta los 42.300 euros.

Idealista señala que la subida del Euríbor es uno de los factores que ha provocado que las cuotas que paga el comprador de una vivienda en el primer año también se hayan disparado en relación con 2019.

La mayor diferencia se nota en Cuenca, donde se ha pasado de una cuota mensual de 242 euros a la actual de 413 para una vivienda de dos dormitorios, un incremento del 71%. Le sigue el aumento de Santa Cruz de Tenerife (69%), Palma (67%), Zaragoza (62%), Valencia (61%) y Alicante (60%).

Con porcentajes iguales o superiores al 50% están Pontevedra (58%), San Sebastián (53%), Badajoz (53%), Almería (52%), Vitoria (51%), Ávila (50%) y Soria (50%). En Madrid la cuota hipotecaria del primer año se ha encarecido un 29%, mientras que en Barcelona se ha quedado en un 22%.

A pesar de que los precios se redujeron en cinco ciudades, las cuotas han bajado solo en Teruel, donde se redujo en un 1%. Las que registraron menores subidas fueron Jaén (3%), Palencia (6%), Ceuta (17%) y Ourense (18%).

Para el portavoz de Idealista, Francisco Iñareta, es importante mirar los efectos que el anuncio de este jueves por parte del Banco Central Europeo, de seguir con el alza de tipos, pueda tener en el mercado de la vivienda. "La situación para los potenciales compradores no para de complicarse. Por una parte, las subidas de tipos están impactando de forma directa en el mercado hipotecario, encareciendo los créditos. Mientras, los precios continúan creciendo y exigiendo un mayor volumen de ahorros", explica. Aunque por ahora, señala, "estos dos fenómenos conviven con la existencia de una demanda solvente que todavía es suficiente para sostener el mercado", el alza en los tipos podría frenar esta tendencia.