Las amortizaciones hipotecarias se aceleran para aliviar el efecto de la subida de los tipos

La subida de los tipos y la baja remuneración de los depósitos incrementa las operaciones de amortización de créditos hipotecarios

El Banco de España constata que parte del ahorro acumulado durante la pandemia se ha destinado a amortizar préstamos para vivienda

El saldo vivo de la cartera hipotecaria de las entidades financieras fue de 504.355 millones en abril, su nivel más bajo desde enero de 2021

La nueva subida de los tipos de interés aprobada por el Banco Central Europeo este jueves, y las que “probablemente” llegarán en julio, según ha adelantado ya la presidenta del organismo, Christine Lagarde, añadirán nueva presión a los hipotecados a tipo variable. Son 3,7 millones de consumidores que llevan desde hace un año y medio viendo como el euríbor, impulsado por esa alza de los tipos para tratar de frenar la inflación, ha registrado el crecimiento más rápido de la historia y roza desde hace semanas el 4%.

Para tratar de esquivar el efecto que estas subidas han tenido en las cuotas de las hipotecas, que en este tiempo se han encarecido en cerca de 230 euros al mes por cada 100.000 euros de préstamo, muchas familias están optando por la amortización anticipada de los créditos. Es decir, por adelantar el pago de una parte o de la totalidad de la deuda.

MÁS

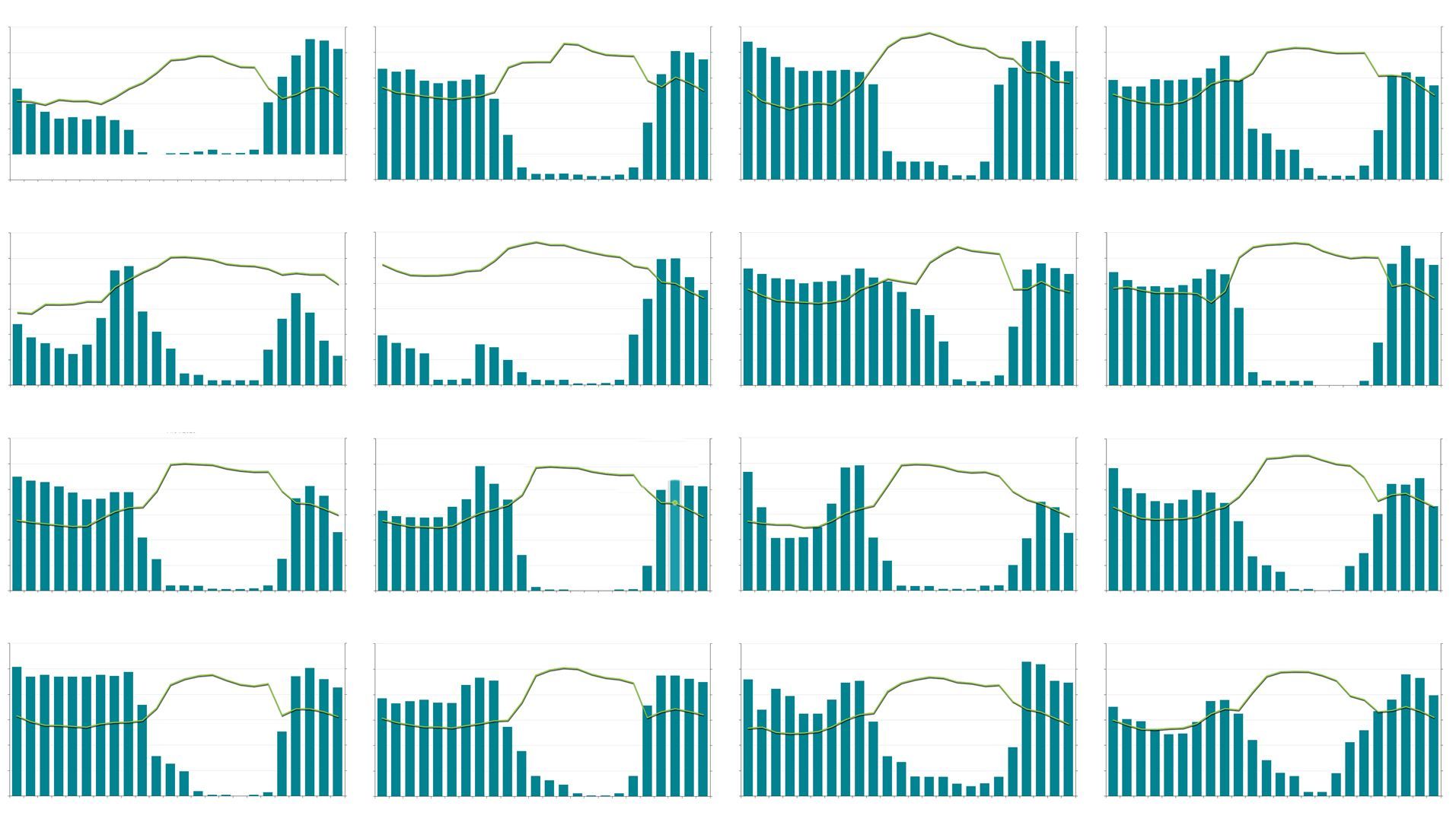

Así lo demuestran las últimas cifras ofrecidas por el Banco de España, que señalan que el pasado mes de abril, el importe de los nuevos préstamos firmados para la adquisición de una vivienda fue inferior al de las amortizaciones anticipadas, por lo que el saldo vivo de la cartera hipotecaria de todas las entidades fue de 504.355 millones de euros, su nivel más bajo desde enero de 2021, que a su vez fue el nivel más bajo desde antes de la crisis de 2008.

Las amortizaciones seguirán creciendo a lo largo del año

Los últimos datos ofrecidos por el Banco de España apuntan a la prolongación de una situación que se viene produciendo desde hace meses. Ya en febrero, el saldo hipotecario amortizado fue un 48% más elevado que el del mismo mes del año anterior (cuando el euríbor aún estaba en negativo). Y eso que en 2021 ya había empezado a crecer el dinero que las familias destinaban a este fin. Según el BdE, desde ese año el ahorro que se había generado en la pandemia se utilizó cada vez más para amortizar los créditos para la adquisición de vivienda.

Esa tendencia alcista se debe, por un lado, al aumento de coste de las hipotecas a tipo variable, que están referenciadas en su mayoría a ese euríbor imparable, y por otro, a la baja remuneración que ofrecen las entidades por los depósitos. En esa situación, con un coste cada vez más elevado de la deuda y con una remuneración del ahorro muy por debajo de la media de la eurozona, es en la que resulta más rentable la amortización anticipada del crédito.

El repunte de las amortizaciones que se está produciendo servirá, entre otros aspectos, para limitar el aumento de la carga financiera de las familias en los próximos meses. Así lo prevé el último análisis del BBVA Research, que estima que tanto este año como el que viene los hogares seguirán adelantado el pago del capital principal, por lo que el porcentaje de su renta que tendrán que dedicar al abono de los intereses quedará contenido. “Las amortizaciones crecerán entre un 15% y un 20% con respecto a las registradas en 2022”, apuntaba Jorge Sicilia, economista jefe del Grupo BBVA y director de BBVA Research el pasado martes.

¿Cuándo conviene amortizar?

La amortización anticipada de una hipoteca puede ser parcial (devolver por adelantado una parte) o total (todo lo que falte por pagar). Si se opta por la primera alternativa, se tiene que escoger cómo se desea que afecte la diminución de la deuda: pagar la misma cuota y reducir el tiempo, o recortar la cuota mensual manteniendo el mismo plazo. Desde el comparador Kelisto.es recuerdan que, aunque las dos opciones permiten ahorrar en intereses, la primera es mejor para ahorrar, mientras que la segunda es más adecuada ante un momento de apuros económicos.

Además, aunque habitualmente esta operación puede llevar el pago de comisiones, si la entidad se ha acogido al Código de Buenas Prácticas aprobado por el Gobierno el pasado año, en el caso de la amortización de una hipoteca variable el banco no se puede cobrar nada durante todo 2023.

Respecto al momento de para realizar la amortización, la recomendación general es hacerlo al comienzo del préstamo, ya que con el sistema de amortización francés permitirá reducir más los intereses. Aun así, los expertos advierten de que hay que evaluar aspectos como posibles desgravaciones e inversiones alternativas que puedan aportar mayor rentabilidad. También recuerdan que para decidir amortizar es importante contar con una cantidad importante de dinero que no se vaya a necesitar ya que descapitalizarse también implica riesgo.

¿Seguirá subiendo el euríbor?

A pesar de que el Banco Central Europeo reconocía este jueves que la inflación ha disminuido, el organismo revisaba al alza su previsión del IPC subyacente al 5,1% para este año y advertía de nuevas subidas de los tipos para llevar la inflación al entorno del 2%. Estas consideraciones pueden suponer un nuevo impulso para el euríbor que lleva el último mes acercándose al 4% pero sin llegar a alcanzarlo.

Las previsiones de los organismos difieren ahora sobre la evolución del indicador. Mientras ASUFIN (Asociación de Usuarios Financieros), y Funcas (el centro de análisis de las cajas de ahorro) estiman que el euríbor se situará en ese nivel en el segundo semestre del año; Bankinter y CaixaBank apuestan por que acabará 2023 por debajo del 4%.

Esa también es la opinión de José Manuel Amor, socio de AFI, que considera que el euríbor ya habría alcanzado su grado más elevado. “Salvo un alza substancial de la percepción de riesgo de contrapartida bancaria, es lógico pensar que estamos cerca del techo o incluso lo hayamos visto ya. Así que nuestra senda refleja un techo en torno a los niveles actuales y una moderación progresiva hacia el entorno de 3,3%-3,5% a finales de 2023 y del 2,5%-2,8% a finales de 2024”.