La amenaza 'fantasma' para la producción de vehículos: la subida de un 40% del precio del acero y el aluminio

El precio de la tonelada de acero se ha incrementado en casi 280 euros desde el pasado agosto en un 'rally' que comienza a preocupar a los fabricantes

Una de las razones es la competencia generada por las fuertes inversiones en infraestructuras o energías renovables por parte de muchos países

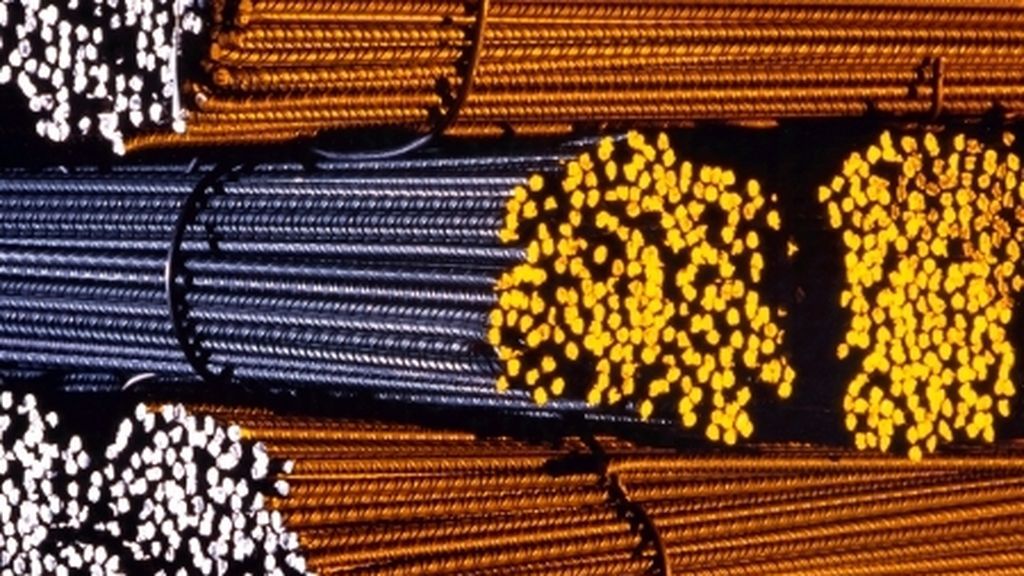

Aunque la subida de precio de los metales preciosos viene aconteciendo desde hace muchos meses, aproximadamente desde diciembre pasado, otra subida menos llamativa pero quizá mucho más importante está amenazando diversos sectores, entre ellos la automoción. Se trata de un ascenso en el precio del acero y del aluminio -metales que son de uso intensivo en la fabricación de coches- de hasta un 40%, que se pone de manifiesto en los controles que hacen grandes entidades como la Bolsa de Metales de Londres (The London Metal Exchange o LME), uno de los mayores mercados del mundo.

Por ejemplo, el aluminio se cotiza ahora a unos 85,50 euros el gramo (2.103,5 libras la onza) desde los 72,30 euros el gramo (1.780 libras/onza) a que lo hacía en septiembre del año pasado. En cuanto al acero, la consultora Fastmarkets calcula que la bobina de acero laminado que costaba 690 euros por tonelada el día 13 de enero, experimentó un alza de casi 68 euros en un solo mes, y de hasta 278 euros desde el inicio del pasado mes de agosto.

MÁS

Las razones del alza

Hay diversas razones que impulsan este crecimiento.

- Demanda tras el confinamiento. Si bien las fábricas automotrices estuvieron paradas durante el confinamiento, muchos fabricantes se vieron en la necesidad de redoblar su producción en los meses posteriores. Además, muchos de ellos prevén un incremento en las ventas a partir de este verano, lo que ha impulsado las compras y almacenaje de materias primas para evitar desabastecimientos como ha sucedido con los chips y semiconductores.

- Adiós a la crisis. Muchos gestores de capitales e inversores en general, como por ejemplo los de Bank of America ya consideraban en septiembre pasado que la fase de recesión de la economía global había tocado fondo. Su apuesta por el comienzo de un nuevo ciclo de recuperación, y por tanto de incremento de la demanda, corre paralelo a la inversión en materias primas entre las que se encuentran los metales llamados industriales.

- Transición verde. El plan de recuperación de la Unión Europea centrado en las energías renovables va a forzar el desarrollo e inversiones en sectores intensivos en el uso de metales, como por ejemplo los necesarios para la fabricación de aerogeneradores o la plata, que se usa en los paneles solares.

- Competencia de las infraestructuras. El mayor gasto de los gobiernos de todo el mundo se centrará en buena parte en las infraestructuras, sector que también es intensivo en el uso de metales.

- Bajos rendimientos financieros. Muchos productos financieros están atravesando una época de rendimientos negativos, lo que hace que los inversores se centren en los activos directos.

- Miedo a la inflación. Una posible tendencia a la impresión excesiva de dinero por parte de los bancos centrales ha hecho reaparecer el miedo a la inflación y la búsqueda de activos que actúen como cobertura ante la misma.

- Producción reducida. Como en todos los negocios, la pandemia redujo la producción de estos metales, pero aún más allá ha puesto en entredicho la estabilidad política de buena parte de los países productores debido a la posterior crisis económica, lo que puede afectar a las inversiones futuras.

Otros metales imprescindibles

En la carrocería de un vehículo se usan además del acero y del aluminio otros metales como el magnesio, a veces formando parte de aleaciones. El primero es mucho más frecuente en vehículos de gama media y baja, mientras que el aluminio y el magnesio, debido a su mayor precio, son más usados en los de las gamas superiores y premium. El acero es muy resistente y se mezcla con metales como el boro, el titanio o el niobio para incrementar aún más su dureza, con el fin de usarlo en el habitáculo y hacerlo más seguro frente a los accidentes. Por su lado, la ventaja del aluminio es que reduce el peso de la carrocería en hasta un 35%, además de sus elevadas características anticorrosión. Pero es difícil de moldear y reparar, por lo que se alea con otros metales como el manganeso, cromo, zirconio o titanio.

También hay otros metales necesarios en la fabricación de vehículos. Uno de ellos es el cobre, que se está viendo “beneficiado” por el incremento de los vehículos electrificados, desde los de hibridación ligera hasta los eléctricos puros, con una mayor necesidad del mismo para las bobinas de los motores eléctricos, inversores etc. Se estima que un coche eléctrico eleva en 60 kilos la necesidad de cobre para la fabricación de un coche 100% eléctrico. Igualmente la conectividad y el incremento de los sistemas electrónicos de ayuda a la conducción e infoentretenimiento hacen necesario un aumento de los cableados para transportar la energía que necesitan.

Otro metal cuyo precio sigue al alza es el paladio, absolutamente necesario en la fabricación de catalizadores que ayudan a eliminar las emisiones de los vehículos de combustión interna. Así, los metales se usan en todo tipo de piezas y componentes, pero también en otras industrias relacionadas. Una de las más evidentes es la de la señalización vial o la conservación de carreteras y con productos como por ejemplo señales verticales, paneles informativos o biondas para los quitamiedos de las carreteras.

Uso intensificado

Muchos especialistas como los de Ducker Frontier para la Aluminium Association, una de las principales entidades del mundo en relación con este material, pronostica un crecimiento del 12% en el uso del aluminio en los vehículos para 2026. Esta consultoría especializada afirma que, si bien hoy día lo más frecuente es que el capó de los vehículos esté fabricado en dicho metal, para 2026, al menos una de cada tres puertas, portones de maletero e incluso piezas laterales de la carrocería, estén también fabricadas en aluminio.

La necesidad de fabricar coches más ligeros para reducir las emisiones y evitar sanciones será la razón que elevará su uso. Por el lado del acero, el alza llegará por la cada vez incrementada necesidad de seguridad en el automóvil que impulsará las aleaciones para cubrir la demanda de aceros de alta y muy alta resistencia hasta suponer aproximadamente el 62% de los materiales totales en 2025 (supone el 56% en la actualidad según Arcelor Mittal, una de las principales productoras). En cuanto al aluminio se estima que supondrá el 23% de los materiales totales de un coche medio en 2025, mientras el magnesio supondría un 5%.

Cómo afectará

Normalmente los fabricantes de automoción, componentes y el resto de industria relacionada trabajan con contratos plurianuales y precios pactados con anterioridad. Pero Fastmarkets considera que los contratos de los últimos tres meses de 2020 se firmaron entre 100 y 200 euros más bajos que los que se están realizando a principios de 2021. También afirma que esta volatilidad de los precios hará que los productores fuercen la firma de contratos a más corto plazo para ajustarse mejor al precio del momento.

Es evidente que algunas de las razones expuestas más arriba para el incremento de precios no parecen circunstanciales, sino que han llegado para quedarse. Algunas firmas automotrices sufrirán algo menos este alza de precios, como por ejemplo el Grupo Hyundai-Kia. Los coreanos son el único fabricante del mundo que produce su propio acero para la producción de sus vehículos. El conglomerado asiático comenzó fabricando aceros para la construcción en su subsidiaria Hyundai Steel, pasando posteriormente al acero de ferrocarriles y barcos y también para automoción.

Esto le permite controlar no sólo la producción y la calidad de sus productos, sino también ajustar los precios del mismo. Hoy día esta acería es una de las más ecológicas del mundo, incorporando un sistema de producción cubierto desde la descarga de minerales en el cercano puerto (hierro, carbón...) hasta su entrada en el horno para su fundición. Por ello el traslado se hace a través de cintas transportadoras que se prolongan entre las diversas instalaciones para sumar hasta 35 kilómetros de longitud. Igualmente cuenta con un sistema de selección y reciclaje de recursos de chatarra procedente, entre otros, de los coches ya desechados.